1.経済学者にはどんな流派があるか

親爺が理解している経済学の流派はこんな感じである。

ヘリコプターマネーの思考実験で経済の拡大を提唱したミルトン・フリードマンを源流とし、新自由主義を旗印にするのが、新古典派といわれる《主流派経済学者》である。主流派ではないが、他の流派にはケインズの流れを汲む《ポストケインジアン》と、アベノミクスを裏でささえた金融政策を重視する《リフレ派》もほぼ主流派といっていいだろう。最近は、行動経済学という名前もよく聞く。最後が、管理通貨制度へ変わることで、通貨発行(信用創造)のパラダイムが変わったという《MMT派》(現代貨幣理論)である。

MMTは、債権・債務を発生させない通貨の所有権移転はないと考える。よって、ヘリコプターマネーはできないという立場である。もし本当にヘリコプターからお金を撒いたら、撒いた人に損失が発生し、拾った人には利益が発生する。損失は資産を取り崩して埋めたり、処理する必要がある。言い換えると、ヘリマネは、サステナブルではない。

経済学は、もともと学者の数だけ経済学があるともいわれ、混とんとしていると言えるかもしれない。

2.主流派経済学者は、国債の購入が『日銀当座預金』を使って行われることを理解していない。

ここずっと30年にわたる日本のデフレについて、財政拡大派と財政均衡派の意見が衝突し、まったく噛み合わない。このブログに登場しないが、新型コロナウイルス感染症対策分科会メンバーを務めた主流派経済学者の代表格の小林慶一郎さんも、「『オオカミ少年』とずっと言われてきたが、それでも政府債務膨張への警告を発することを止めない。」とおっしゃる。こうした主流派の経済学者たちは、国債発行残高が増えると、国債価格の暴落や金利の暴騰が起こるとなぜ危惧するのか、その理由を親爺も述べたい。

今回は、下の記事をとりあげた。雑誌、東洋経済にのった森永卓郎さんと土居丈朗さんの討論記事である。森永さんが『ザイム真理教』を発刊し、やはり主流派経済学者の代表格の土居さんと議論されている。

https://toyokeizai.net/articles/-/721495?page=3 ☜ こちら記事のリンク

この主流派の経済学者たちの間違った主張が、次の土居さんの発言に端的に表れている。

- 「(過去に)財政赤字を出しても、日銀が国債を買えたので国債暴落が起きなかっただけだ。しかし今後はインフレが起きうる状況となっており、これまでと同様にはいかない。日銀も国債をずっと持ち続けることはできなくなる。物価高対策で、いずれは市中に事実上売らざるをえない。・・・インフレ期に、日銀が国債を買って通貨供給を増やせば、インフレをあおることにならないか。」と言われている。

「日銀が国債を買えたので国債暴落が起きなかった」と土居さんはこうおっしゃるが、そもそも日銀が異次元の量的緩和で、日銀当座預金という通貨を生みだし、それを原資に市中銀行が国債を購入していることを理解していない。同じように、日銀が国債を市中銀行から買い入れる時にも、日銀当座預金を使って行う。(とうぜん、債権債務がやりとりされる。)くりかえすが、この原資である日銀当座預金は、日銀が通貨発行して生み出したものだ。そして、この日銀当座預金は日銀の行内だけでの取引であるから、市中に影響がない。ここのところを、主流派経済学者の土居さんは理解していない。市中銀行が新発債の国債を買い入れするときも同様である。

つまり、日銀が既発債である国債を市中銀行から買うのは、《日銀当座預金》という日本銀行の中でしか使われていない通貨で行われていることを理解していないから、市中の取引、マーケットの預金流通量を減らして、金利上昇が起こると考えている。

なお、市中銀行が新発債の国債を必ず買うのも、日銀当座預金である。主流派の経済学者たちは、市中で流通している通貨(個人や企業の預金)で、国債が消化(買い取り)されていると思っている。(これは、最後に述べる。)

これらの取引は、国民生活に影響しない。政府が発行する国債を買うのは市中銀行である。市中銀行は、日銀から通貨発行された資産である日銀当座預金(裏には《借入金》という負債を負っている。)を原資にして、国債を買い入れる。つまり、市中銀行が手にしている日銀当座預金という資産が、国債という資産に振りかわっただけだ。市中銀行は日銀当座預金を持っていても基本的に利子がつかないので、少しでも利子がつく国債を必ず購入する。このように、日銀と市中銀行のあいだで、お互いに日銀当座預金と国債の残高を増やしただけでは、市中、つまり国民生活に直接の影響はない。日銀のなかにある政府口座のお金を、政府が予算執行するまで市中、国民生活になにも影響はない。政府が予算を使ってはじめて、国民の財布は豊かになる。もちろん、民間企業が使っても国民(と政府)の財布は豊かになるのだが、今のデフレ状況では、民間企業にそれを期待できない。

つまり、誰か(政府か企業のどちらか)が負債を負わないと、国民(消費者)の財布は豊かにならない。高度成長期は、企業が莫大な借金を抱えて経済のパイが成長したから、政府支出を増やさずとも、国民の財布は豊かだった。いま企業も政府も負債を負うことをしなかったら、国民の財布は空っぽなままだ。

主流派経済学者の財政均衡を主張する理由のほとんどは、国債がどんどん増発されると、やがて引き受け手が無くなり、国債価格の低下をもたらし金利が上昇し、ついにコントロールできなくなるというものだ。土居さんが、『日銀も国債をずっと持ち続けることはできなくなる。物価高対策で、いずれは市中に事実上売らざるをえない』と言うのは意味不明だが、もし日銀の持っている国債を売って、政府の予算執行に使う日が来るというのであれば、バカかといいたい。通貨を発行しているのは日銀だぞといいたい。

黒田日銀の異次元の量的緩和(QE)を、何年も続け、日本は、特段の弊害を生じることなく、国債価格も金利も日銀はコントロールできた。成長できなかった理由は、量的緩和の失敗ではなく、財政支出が足りなかったのが明らかだ。欧米諸国は、日本の量的緩和を見て、何の悪影響もなかったと分かって、このコロナの時に追随した。欧米は、量的緩和をするだけでなく、財政支出も急拡大させた。(やりすぎて、烈しいインフレになったが・・。)

下の動画で、前衆議院議員で公認会計士の安藤裕さんが解説をされている。5分15秒のところを、ぜひ見てください。「日銀が国債を買っても市中にお金は回りませんから」「日銀当座預金が積みあがるだけで、日銀当座預金は一般の人が手に入れることができないお金なので、市中の通貨供給量は増えないんです」と言われている。

主流派経済学者の皆様、お願いします。なんとか考えを改めてください。あなた方と財務省の考えが、30年間、日本中を席巻しているから、マスコミもあなた方に忖度し、国民の大多数が、日本は借金で首が回らないと思っています。日銀がやっている実務を見てください!!

冒頭にも写真を掲げた安藤裕さんは、自民党時代に積極財政を訴えていたが、不倫報道があり再出馬を断念された。現在は、YOUTUBEに積極財政の動画を上げ、財政拡大を訴えるため「赤字黒字」というコンビで、漫才師の登竜門であるM1グランプリにも出場されている。

3.国債はどのようなプロセスで発行され、保有されているか

親爺は、以前実際に国債を買っていた時期があった。それでは国債は市中のお金を使って買われているのだろうか? その答えは、ごくごく一部にあるという答えになる。

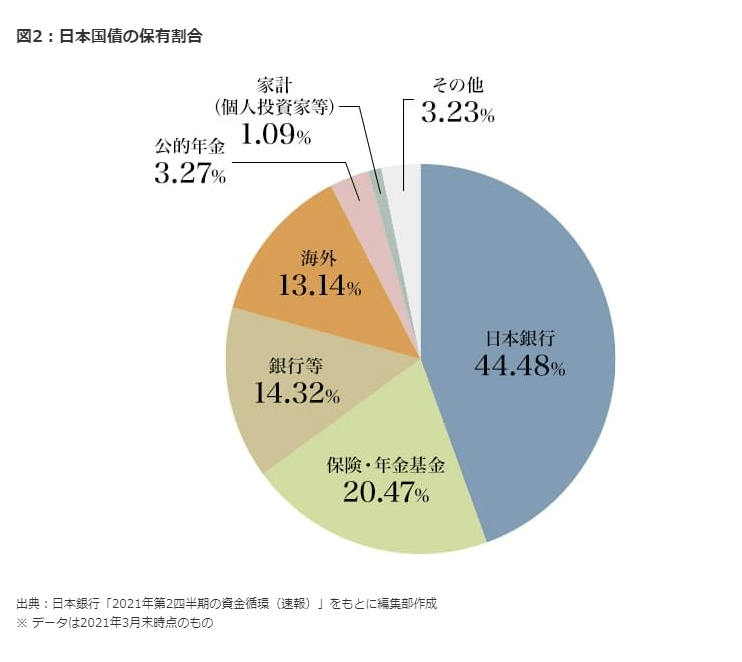

下がの図が国債を誰が保有しているかというチャートだ。これを見ると、日銀当座預金を使える立場にある、日本銀行、市中銀行、証券会社等の割合は、58.8%である。保険・年金基金と公的年金を足すと23.74%になる。両方足すと82.54%になる。ここにある保険・年金基金と公的年金は、事業の性格上、顧客から得た資金の運用にリスクの最も少ない運用先として国債を選んでいると考えられる。ネットで見ると、これら法人は、証券や銀行などの日銀に口座のある金融機関から購入しているようだ。

つまり、日銀当座預金で国債を購入できる市中銀行(市中銀行と証券会社等)が、国債を引き受け、市中に売っている。それらを買うのは、保険、年金基金、公的年金など消費者保護のために法律で資金運用に制限がある法人である。日本国債は利率も、銀行の定期預金と同じほど現状は低いので、大した魅力はない。つまり、金融機関や保険、年金を扱う会社にとって、国債は安全で、現金で持つよりは、少しは金利が付くから選択されているにすぎない。

外人が13.14%保有しているのだが、昨年あたり、日本国債をカラ売りして暴落したところで買い戻して大儲けしようとしていた外国ファンドの存在が報道された。これは、過去ずっとこのような馬鹿な外国ファンド「未亡人製造機」がいるのが不思議なのだが、変動相場制度を採用しており自国通貨で国債を刷れる国相手にやっても無駄だということが分かっていないとしか思えない。(ジョージ・ソロスが、固定相場を守ろうとする英国相手に、国債のカラ売りをして大儲けしたことがある。)現在は、諸外国の金利がずっと高いので、日本国債は安全だという以外に投資先として魅力がない。

4.なんと!!日本国債の入札参加社の半数以上が外国企業だ!!

ここで親爺は、国債の発行プロセスを調べながら、違うことを知ってしまい驚いた。日銀当座預金を使って日本国債を買っている金融機関の多数が外国企業になっている!!

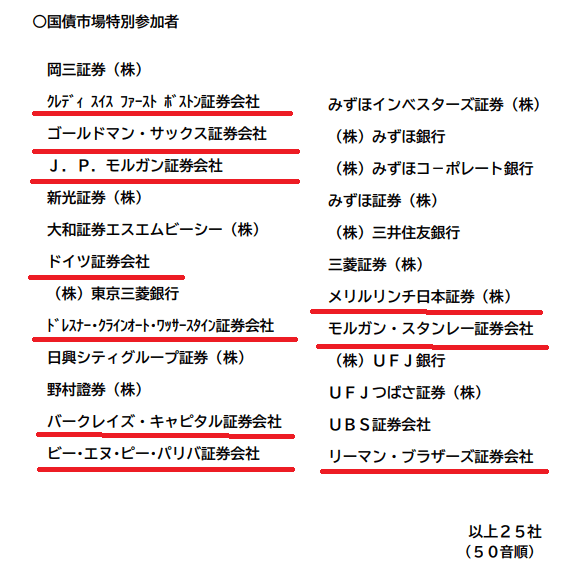

下の表は、財務省が国債発行の際の手続きを改めた平成16年の「国債市場特別参加者の指定等について」で、国債入札への応札・落札等に関する一定の責任を果たす者を「国債市場特別参加者」として指定した者のリストだ。

こんなことでいいの?外国企業がこんなところで儲けているのよ!!