——- 2024.11.21 一部書き直しました

これは、いかに世間がひろく誤解しているかという例だ。たまたま、見つけたものだが、立命館大学経済学部が作成したものだが、名のとおった大学の経済学者と言われる立派な人たちの、見事な間違いに驚かされる。

http://www.ritsumei.ac.jp/ec/why/why02.html/

《結論》

タイトルに対する結論を先に言うと、国債発行は、例え赤字国債の自転車操業をしていても返済する必要はないし、どこの国もやっていない。日本でも、国債の償還期限が来ると借換債を発行して償還を先延ばししている。「永久債」にしようと言われるのは、このためである。ところが、財務省は残高を実際に減らそうとするために、「国債の発行は子孫につけを残す。」というデマを流し、マスコミがこれに追随するので、国債発行が良くないと多くの国民が信じている。

国債発行は、、経済成長するために必要な、政府が供給すべき通貨供給であり、どこの国でも残高が積みあがっていくものだ。日本政府がこれをしないから、日本はパイが増えるような経済の成長ができない。給料も上がらないし、技術革新もできないので、ずっとパイの奪い合いをしている。

なぜこんな事態になったのか。それは、主流派の経済学者が、金本位制を止め、管理通貨制度に貨幣制度が変わった時に、古い貨幣観を改めなかったからだ。

具体的に言えば、1971年、アメリカの財政赤字、経常収支の赤字が増大してインフレが進行、アメリカはドルと金の兌換停止に踏み切り(ニクソン・ショック)、これをもって金と通貨の関係は完全に切り離され、国際的にも管理通貨制度へ移行した。この時には、従来の学説を見直すべきだった。

————————————

まず、市中に出回るお金は、市中銀行が生み出しているという話と、市中銀行は日銀から日銀当座預金というお金を作ってもらっているという話をする。どちらも通貨発行(信用創造=Money Creation)である。

《財務省のウソ》

財務省は、国債の残高が1,200兆円あり、国民一人当たり1,000万円の借金になるというような説明をし、国民に日本が破綻するのではないかという不安をまき散らしている。ところが、この説明は通貨発行の仕組みを正しく理解していないデマだ。おかげで、われわれ国民は政府にお金がないんじゃ仕方がないかと、お金のいることをあきらめてきた。だが、そんなことは決してない!!

《通貨発行のプロセス、経緯》

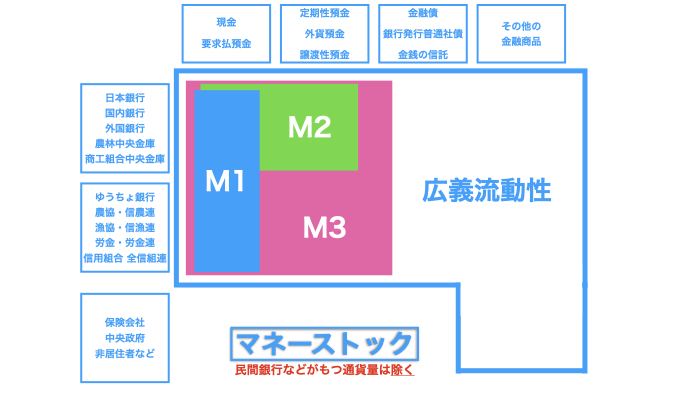

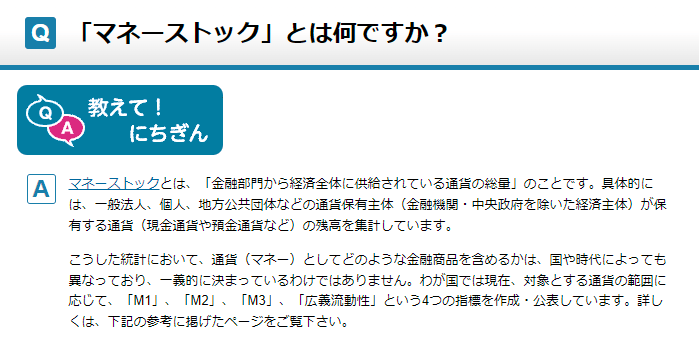

通貨発行(信用創造)は、次のマネーストックとマネタリーベースの2段階で行われる。

● マネーストック

マネーストックの正体は、市中銀行の貸し出しである。個人が家のローンを借りるときや、民間企業が設備投資のために借り入れを行うが、市中銀行による信用創造(通貨発行)そのものである。この信用創造は、借り手に返済能力さえあれば無限に実行できる。

こうして市中銀行の信用創造(通貨発行)は、借り手が新たに借りると増え、返済されると消滅する。

バブル崩壊時の1993年に、アメリカのウォール街の圧力でBISルール(自己資本比率)が変更され、市中銀行の資本比率が引き上げられた時、「貸しはがし」が大々的に起こった。この貸しはがしなどが起こると、市中で流通する通貨量が急激に減少するので、バブル崩壊をひき起こしたのは当たり前である。

マネーストックは、金融機関(市中銀行)が世の中に供給したお金のことで、具体的には、企業や家計、地方公共団体などの経済主体が保有する現金や預金の残高のことを言う。(ここには、日銀と市中銀行が持つマネタリーベースは含まれていないので注意。)

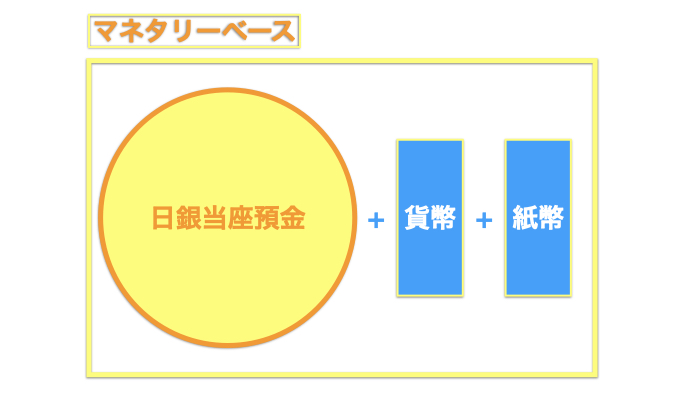

● マネタリーベース

どこの国でも同じ(銀行制度はユダヤ人たちが作ったから)なのだが、お金が発行されて市中に流通する仕組みは、中央銀行が金融機関に対し、お金を供給する仕組みがあり、これをマネタリーベースという。具体的には、紙幣、コインおよび(日銀)当座預金の合計をいう。

リアルな紙幣とコインは2割弱しかない。残る8割強は、単なる字デジタルデータである。黒田総裁の登場で、日銀は異次元の量的緩和を行い、日銀当座預金を爆増させた。この日銀当座預金は、市中に直接流れず、マーケットに影響を与えないことに注意が必要である。黒田日銀総裁は、量的緩和により民間企業の投資の呼び水なることを考えていた。

この日銀当座預金は、① 日銀と市中銀行の日々の銀行間決済 ② 市中銀行の預金の準備金の積み立て義務(市中銀行は預金残高の2%ほどを日銀当座預金に積み立てる義務がある。) ③ 日銀による信用創造(通貨発行)に使われる。通貨発行は、日銀、市中銀行ともに、負債(借入金)と資産(貸付金)という債権債務の貸借関係により、行われる。

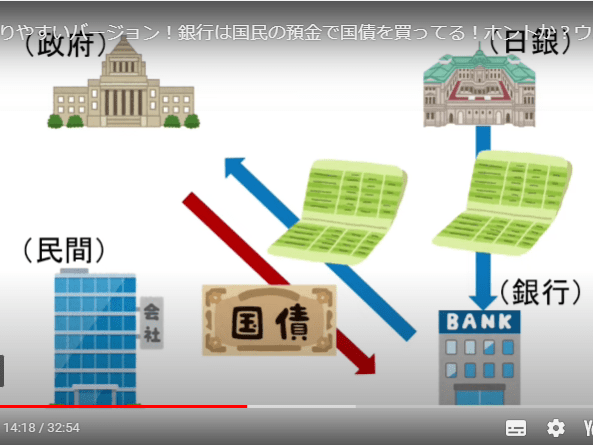

信用創造の大きな目的は、政府が国債を発行する際、日銀は市中銀行に対しあらかじめ、信用創造を行い、市中銀行の日銀当座預金を増やすということをする。こうして増加した財源を使って、市中銀行は国債を買い入れる。 原則的に日銀当座預金は金利ゼロなので、市中銀行は利息が付く国債を必ず引き受けて保有する行動をとる。(現在は余りに低金利で、銀行救済のために一部分付利している。)

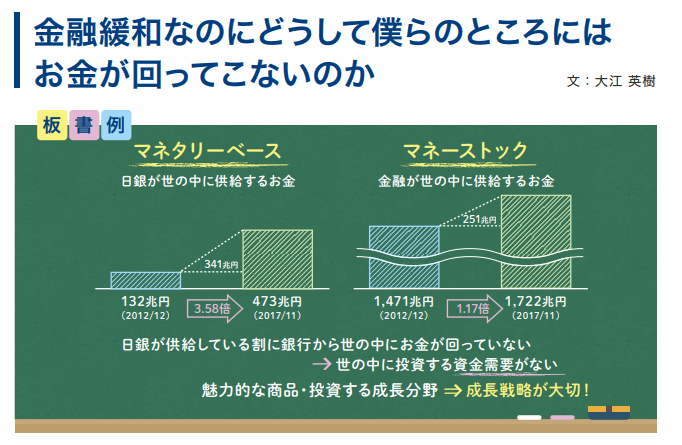

マネタリーベースの増加は、市中の通貨流通量を増やさないものの、市中銀行のバランスシート(貸借対照表)を大きくする効果があり、マーケットのマインド(期待)を変え、市中銀行から民間企業への貸し付けの増加(=マネーストックの増加)を狙ったものだった。しかし、デフレマインドが解消されない、少子化が進む、技術革新がなかなか日本でないことなどなどで、民間企業は銀行から借り入れを増やさなかった。

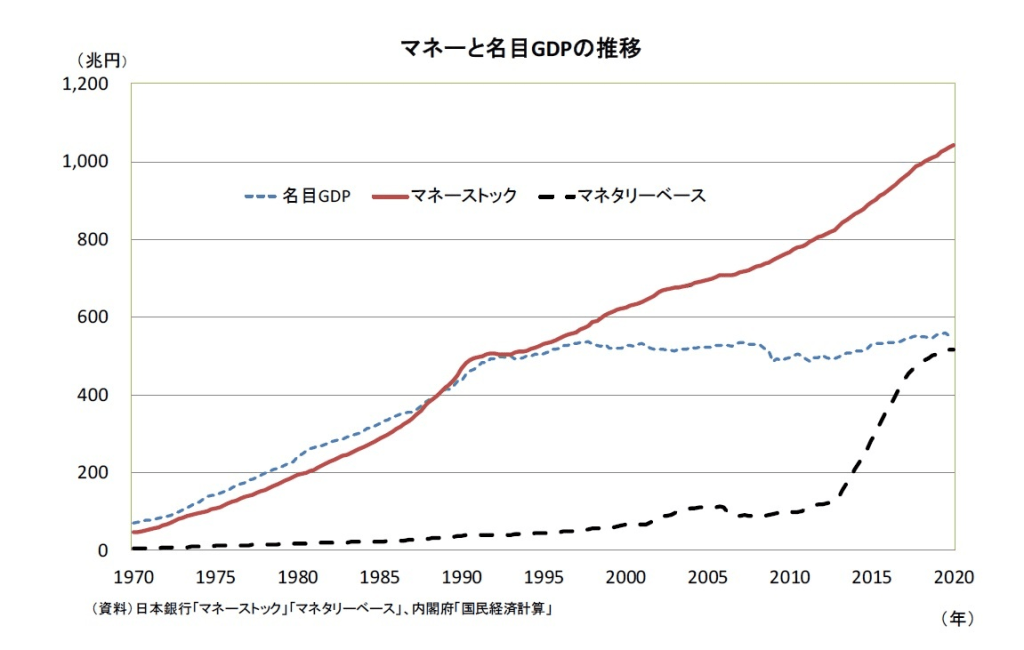

下に張り付けた表が1970年から2020年までのマネーストック、マネタリーベース、GDPの推移である。この表を見ると、黒田日銀総裁が就任した2012年から、『異次元の量的緩和』が行われ、日銀から金融機関へマネタリーベースを爆増させたことが分かる。

また、マネタリーベースを爆増させたにもかかわらず、赤色のマネーストックは、伸び率がぜんぜん変わらないのが分かる。つまり、日銀の異次元の量的緩和にもかかわらず、市中に流通している通貨量の増加分の速度は増えなかった。日銀当座預金が『ブタ積み』になっただけだった。

補足すると、GDPで表される経済の大きさは、年々、大きくなって当たり前だ。毎年同じなんて国は、日本以外にない。テレビは、毎年、「過去最高額の予算が編成されました!」と非難めいたことを言うが、増えるのが自然である。

上記の説明を理解していただくために、分かりやすいと思い、日本証券業協会のHPから図を下にコピペさせていただきました。

簿記で《通貨発行のプロセス》を説明してみる

1.BさんがマイホームのためにA銀行から3,000万円を借入

A銀行 (借方)貸付金 3,000万円 (借方)預金 3,000万円

Bさん (借方)預金 3,000万円 (借方)借入金 3,000万円

(説明)Bさんが、A銀行から3,000万円のローンを借りるとき、A銀行は《貸付金》3,000万円という資産をもち、負債である《預金》3,000万円を計上する。この《預金》3,000万円は、A銀行が、Bさんから返済を受けられず負債が焦げ付いたとき、社会に対し、弁済(返済)する責任の意味合いがある。返済されなかった場合には、《損金処理》や《引当金償却》などの処理をA銀行がする必要がある。Bさんは、ローンの実行により、資産である《預金》3,000万円を手にすると同時に、返済義務である《借入金》3,000万円という債務を背負う。 こうしたことは、大企業でも全く同じだ。銀行が通貨発行し、債務者は貸し出しを受け、そのお金が日本中で使われれば、日本の景気は良くなっていく。

これが銀行による通貨発行(信用創造)だ。市中銀行は、預金者から集めた預金を原資に貸付していない。借主の返済能力を審査したうえで、返済能力があると判断すれば貸出実行、すなわち通貨発行する。

2.日銀の通貨発行 (日銀がA銀行に1,000億円通貨を発行する)

日銀(A銀行に対し)(借方)貸付金1,000億円 (借方)日銀当座預金1,000億円

A銀行(日銀に対し) (借方)日銀当座預金1,000億円 (借方)借入金1,000億円

(説明)日本が、A銀行に1,000億円の通貨発行をする場合を考える。

このとき、当たり前なのだが、通貨発行を無から有を生む打ち出の小槌のように言うことがあるが、日銀が市中銀行にお金をくれてやるのだはなく、お金の賃貸借である。市中銀行は(日銀)当座預金という「資産」を手にする代わりに、「借入金」という負債を負う。日銀は「貸付金」という資産と、(日銀)当座預金という「負債」が計上される。(貸出し銀行にとって、お金の貸付は負債になる。)

日銀は、《負債》である《日銀当座預金》1,000億円計上することで、A銀行の《日銀当座預金》1,000億円という《資産》を与える。その時、無条件に《資産》を与えるのではなく、日銀には《貸付金》という債権、A銀行は、《借入金》という借金返済の債務を負う。

黒田総裁は、異次元の量的緩和と称し、強力にマネタリーベースという日銀と市中銀行の資金量を爆増した。このマネタリーベースを増やすことが、市中銀行の民間への貸し出しを増やすと考えたからだ。もちろん、これは成功しなかった。民間企業は市中銀行から借金をせず、景気は良くならなかった。

長くなったが、国債発行は、民間の借金とは性格がまったく違う。償還時期が来たら借り換えている。政府と日銀は、個人や民間企業とは全く違う。市中銀行や金融機関に対し日銀が通貨発行し、その市中の金融機関がマネーストックという形でさらに通貨発行し、それが血液のように循環することで、景気は正常に回る。

————————————

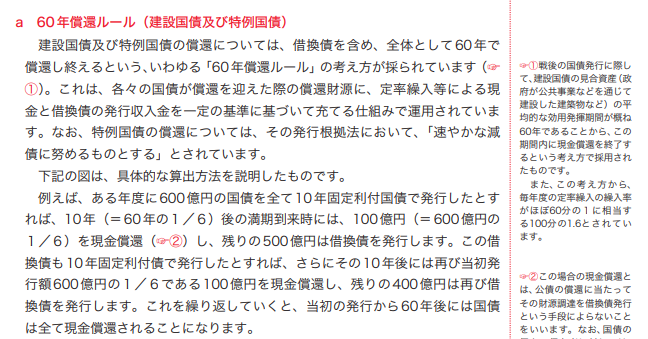

今、防衛費の増額を契機に、増税議論が激しくなっているが、財政拡大派の議員たちは、日本にしかやっていない「国債60年償還ルール」を止めろと財務省に要求している。

日本には、国債発行して60年経ったらそれを予算を使って消去するという実際にはやっていない、今年度の予算であれば16兆円を償還のための予算を計上している。このために、当然、予算編成が苦しくなり、その結果として増税議論が出てくるのだが、実際に諸外国と同様にやっていない償還費を毎年計上しているのが、そもそもおかしい。有名無実で害しかないこの措置を止めろと財務省に要求するのだが、財務省は「国債の信任が下がらないよう・・・」ともごもご言い、譲らない。

このあたりは、また後日書きます。