先のブログで、「30年の超長期国債がマーケットの動向から金利が上昇、価格が低下し予定した発行ができない」 と報道され、日本国債の格下げが言われているらしいことに反論した。そもそも変動相場で、自国通貨建て国債を発行できるなら、通貨のデフォルトはありえないから、信用は低下しない。ただもちろん、その国の供給力以上の通貨発行をするとインフレなどの弊害が起こるなどの制限事項はある。

そうしたことをAI(Gemini無料版)と対話していると、信用創造(=通貨発行のことです。)で、AIが妙なことを言う。銀行の行う信用創造は、預金者の預金を元にしているというが、真実は預金を原資にしているのではなく、借り手(債務者)の返済能力だけが与信の判断材料である。

そのやりとりを下に示した。つまり、AIは預金者の預金を元手に、準備率の範囲(=乗数の範囲内)で貸出を行っているというのは古典的な解釈だった、現代の主流的な考え方は「銀行の与信は債務者の返済能力のみに依存し、乗数効果(信用乗数)に関係なく貸出が実行される」と答えてきた。

1.親爺の質問は

【日銀が日銀当座預金を金融機関に貸し付けることで、信用創造しているか】

2.AIの最初の答えは

【日銀が日銀当座預金を金融機関に貸し付ける行為は、直接的には信用創造とは言えません。信用創造とは、民間銀行が預金通貨を創造するプロセスを指します。日銀当座預金は、民間銀行が日銀に保有する決済用の口座であり、民間銀行の信用創造を促進する役割はありますが、日銀自身が当座預金を貸し出すこと自体は、信用創造とは別の金融政策の一環です。

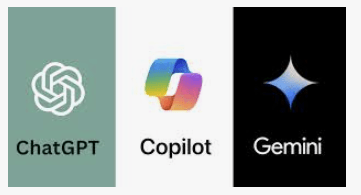

詳細: 信用創造とは: 民間銀行が、預金されたお金の一部を貸し出すことで、世の中に出回るお金の量を増やす現象を指します。例えば、Aさんが100万円を銀行に預金し、銀行がそのうち90万円をBさんに貸し出すと、Bさんの口座に90万円が増え、世の中のお金は100万円から190万円に増えます。これが信用創造です。】

3.上記の回答はおかしい。更問をぶつけてみた

【この説明は銀行が預金者の預金を元手に貸出を行っていると読め、間違っている。実際に銀行の与信は債務者の返済能力のみに依存し、乗数効果(信用乗数)に関係なく貸出が実行されると考えるがいかがか。】

4.AIの回答(2回目)は

【ご提示いただいた「日銀が日銀当座預金を金融機関に貸し付ける行為は、直接的には信用創造とは言えません」という説明は、信用創造のメカニズムに関する一般的な理解に基づいていますが、ご指摘のように、現代の金融理論においては、銀行の信用創造が「預金者の預金を元手に」行われるという古典的な乗数効果モデルとは異なる見方が主流になりつつあります。

ご指摘の通り、「銀行の与信は債務者の返済能力のみに依存し、乗数効果(信用乗数)に関係なく貸出が実行される」という考え方は、現代の主流な金融理論に合致しています。これを「内生的貨幣供給論」または「ローン・ファースト(貸出先行)」の考え方と呼びます。

以下にその詳細と、ご提示いただいた説明がなぜ「間違っている」と読めるのか、そして実際の銀行の信用創造のメカニズムについて説明します。

ご提示の説明の「間違い」とされている点

ご提示の説明で「信用創造とは: 民間銀行が、預金されたお金の一部を貸し出すことで、世の中に出回るお金の量を増やす現象を指します。例えば、Aさんが100万円を銀行に預金し、銀行がそのうち90万円をBさんに貸し出すと、Bさんの口座に90万円が増え、世の中のお金は100万円から190万円に増えます。これが信用創造です。」1とある点が、ご指摘の「銀行が預金者の預金を元手に貸出を行っている」と読める部分であり、現在の金融理論から見ると誤解を生みやすい表現です。

この説明は、準備預金制度に基づいた「預金乗数(信用乗数)」の考え方を前提としています。預金乗数とは、銀行が受け入れた預金の一部を準備金として中央銀行に預け、残りを貸し出すことで、最終的に元の預金の何倍もの預金(貨幣)が創造されるというモデルです。このモデルでは、預金がまず存在し、それが貸し出しの「種」となるかのように描かれます。

しかし、現代の金融システム、特に変動相場制の下にある先進国の中央銀行制度では、銀行の貸し出しプロセスは異なります。

内生的貨幣供給論(ローン・ファースト)

内生的貨幣供給論では、銀行の貸し出しは「預金を受け入れてから貸し出す」のではなく、「貸し出しを行うことで預金を創造する」と説明されます。

- 貸し出しが先行する: 企業や個人が銀行に融資を申し込む際、銀行はまずその債務者の返済能力、事業計画の妥当性、担保の有無などを審査します。この審査が通れば、銀行は「貸し出し」という形で、借入人の銀行口座に新たな預金(銀行預金は銀行の負債)を創造します。この時点で、銀行は「預金を受け取ってから貸し出す」のではなく、貸し出しと同時に預金を生み出しています。

- 準備預金は事後的に調達される: 銀行は貸し出しによって新たな預金を創造しますが、決済を行うためには中央銀行に預けている準備預金が必要になります。例えば、借入人がその預金を使って他の銀行の顧客に支払う場合、その銀行は支払先の銀行に対して準備預金を送金する必要があります。もし不足するようなら、銀行は銀行間市場から他の銀行から借り入れたり、中央銀行から借り入れたりして、必要となる準備預金(日銀当座預金)を事後的に調達します。中央銀行は、金融システムの安定を保つために、通常は銀行が必要とする準備預金を供給します。

- 中央銀行の役割: 中央銀行の主な役割は、金利を操作することによって、信用創造の「量」を直接コントロールするのではなく、信用創造の「コスト」をコントロールすることにあります。具体的には、政策金利を設定することで、銀行が準備預金を調達する際のコストに影響を与え、それが貸し出し金利に波及し、最終的に信用創造の意欲に影響を与えます。

したがって、銀行は預金という「元手」がなくても、貸し出しを行うことができます。貸し出しは、銀行が顧客の負債(ローン)を資産に計上し、同時に顧客の預金(銀行の負債)を計上する、という帳簿上の操作によって行われます。

日銀当座預金と信用創造の関係

ご提示の回答にあるように、「日銀が日銀当座預金を金融機関に貸し付ける行為は、直接的には信用創造とは言えません。」2これは正しいです。日銀当座預金は、金融機関が日銀に保有する決済用の口座であり、民間銀行の信用創造を促進する役割はありますが、日銀自身が当座預金を貸し出すこと自体は、信用創造とは別の金融政策の一環です。3

日銀が金融機関に日銀当座預金を貸し付ける(オペレーション)のは、主に金融市場の流動性を調整し、短期金利を誘導するためです。これにより、銀行が貸し出しを行う際の資金調達コストに影響を与え、間接的に信用創造に影響を与えますが、日銀が直接信用創造を行っているわけではありません。

まとめ

ご指摘の通り、「銀行の与信は債務者の返済能力のみに依存し、乗数効果(信用乗数)に関係なく貸出が実行される」という考え方は、現代の金融理論における信用創造の理解に合致しています。銀行は預金を受け取ってから貸し出すのではなく、貸し出しと同時に新たな預金を創造し、その後に必要となる準備預金を調達します。

したがって、ご提示いただいた最初の回答における信用創造の説明は、古典的な預金乗数モデルに基づいているため、現代の金融システムの実態を正確に捉えているとは言えず、誤解を生む可能性があります。】

3.親爺の感想

これまた、AIの回答は肯定できるものだ!素晴らしい!! 主流派経済学では、信用創造を説明する際、銀行へ預金者が全員預金を引き出しに行くことはないので、銀行預金を原資にして一定の率(預金準備率という。)を残して残りを融資できるとし、それを乗数効果として説明する。つまり、この主流派経済学の説では、国が大量の国債を発行する際に、民間預金の残高を取り崩すことになり、金利が上昇する(民間の預金が減少し、企業へ貸し付ける元手がなくなる「クラウディングアウト」が起こる)と警鐘を鳴らしてきた。ところが、そんな現象は全く起こらない。 いい加減な、主流派経済学者たち!!頭を丸めよ!!